Организации и предприниматели всегда следят за доходностью своего бизнеса. Но как часто они контролируют свою налоговую нагрузку? А, между тем, именно этот показатель может привести к тому, что к вам нагрянет налоговый инспектор или банк заморозит движение денежных средств на ваших счетах… Как рассчитать налоговую нагрузку и по каким показателям оценить, что она «безопасная» и не грозит проблемами с налоговой проверкой?

Налоговая нагрузка: что это и зачем ее рассчитывать

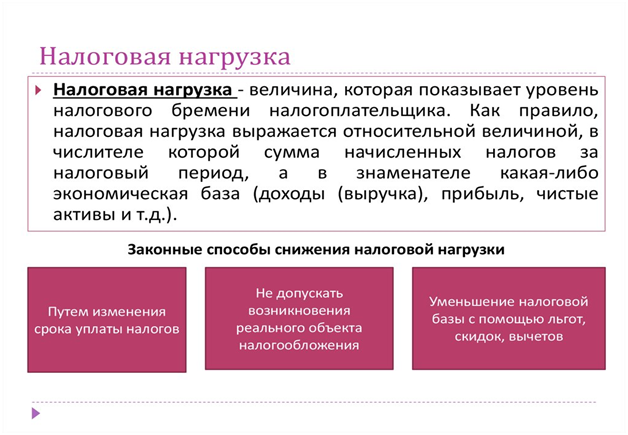

Такая нагрузка показывает, сколько ваших доходов от бизнеса тратится на налоги, связанные с ним. Она бывает 2 видов:

-

абсолютная – это общая сумма всех налоговых выплат за конкретный временной период;

-

относительная – это процентное соотношение между общей прибылью организации и расходами на налоги.

Наибольший интерес представляет именно относительная налоговая нагрузка. Важна не сама сумма выплат в ФНС, а какой процент она составляет от прибыли вашего бизнеса.

Для индивидуальных предпринимателей и владельцев организаций это, очевидно, полезная информация, помогающая грамотно оценивать доходность своего бизнеса. Но кто еще следит за вашей налоговой нагрузкой?

В первую очередь – Федеральная налоговая служба. Если они выявят, что налоговая нагрузка ниже установленного показателя, то могут посчитать, что вы уклоняетесь от налоговых выплат либо сильно занижаете их.

Вторая организация, которая следит за этим показателем – банк. Они контролируют не только то, насколько добросовестно вы исполняете свои налоговые обязательства, но и «чистоту» сделок, которые совершают их клиенты. Низкую налоговую нагрузку банк может принять за признак того, что вы проводите сомнительные транзитные операции, «отмываете» деньги или уклоняетесь от уплаты налогов.

Слишком низкая налоговая нагрузка: какие будут последствия

Если процент расходов на выплату налогов не соответствует доходности вашего бизнеса, то есть ниже установленной нормы, вы можете столкнуться с неприятными последствиями. Например, низкая налоговая нагрузка может привести к тому, что:

-

ФНС запросит официальные разъяснения по вашим финансовым операциям;

-

ФНС назначит внеочередную налоговую проверку, в том числе выездную, чтобы проверить вашу добросовестность как налогоплательщика.

- банк инициирует собственную проверку – а на время ее проведения заблокирует финансовые операции по вашему счету, затребует документы, которые смогут подтвердить легальность совершенных операций.

Неважно из-за чего у бизнеса низкая налоговая нагрузка (ошибка в расчетах, внешние обстоятельства или реальное уклонение от налогов) – последствия в виде потраченных нервов, времени и остановки платежных операций никто не компенсирует, потому что и у ФНС, и у банков есть законное основание на эти санкции. Как их избежать? Самое простое – понимать механизм оценки ваших налоговых выплат и самостоятельно следить за этими показателями.

Как рассчитать налоговую нагрузку и как понять «нормальная» она или нет

Высчитать абсолютную нагрузку легко – достаточно просто сложить все выплаты, которые были сделаны в ФНС за конкретный выбранный период: это может быть год, полугодие, квартал, месяц. Но налоговые органы и банки обращают внимание именно на показатели относительной нагрузки, причем считают ее по-разному.

Расчеты относительной налоговой нагрузки банком

Он берет общую сумму сделанных вами взносов в ФНС и делит ее на дебетовый оборот налогоплательщика за соответствующий период. Полученный результат умножается на 100. Среднестатистическая, то есть нормальная, нагрузка определяется ЦБ, и на данный момент составляет 0,9%. Если ваша нагрузка меньше – это «плохой» признак, из-за которого банк способен заморозить ваши финансовые операции и затребовать документы, подтверждающие легальность движения денежных средств.

Расчеты относительной нагрузки ФНС

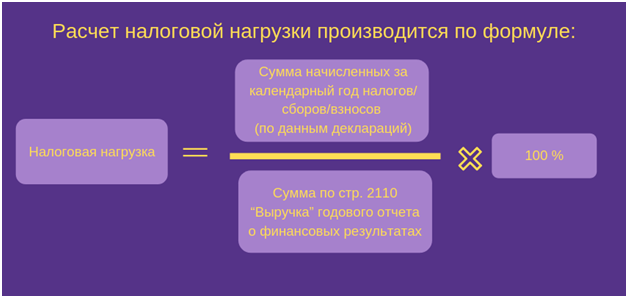

Налоговые органы действуют по той же схеме: они берут общее количество сделанных вами взносов в ФНС за конкретный временной интервал, делят ее на сумму полученных доходов (за этот же отрезок времени) и умножают на 100.

Например, доходность ИП за год 8 миллионов. А налоги были выплачены в размере 300 тысяч. Относительный налоговый вычет считается по такой формуле: 300 тысяч/8 миллионов × 100 = 3,75%.

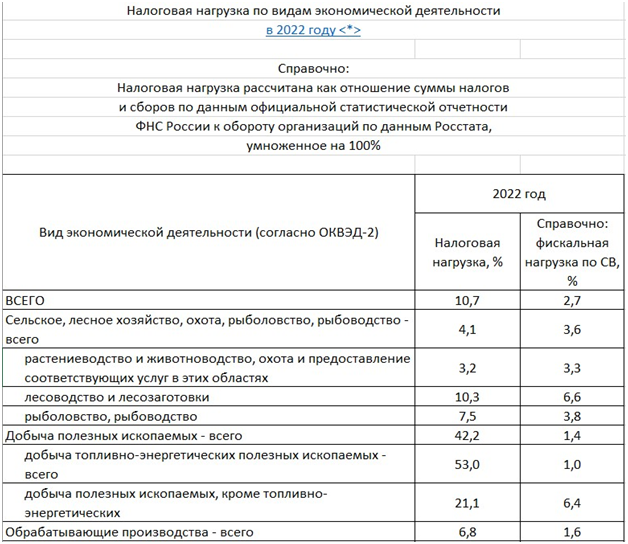

Как оценить, насколько «безопасен» полученный показатель? В отличие от ЦБ, ФНС определяет норму нагрузки, сравнивая ее со среднестатистическими показателями в конкретном отраслевом сегменте.

Эти данные можно получить на официальном сайте ФНС, причем в расчет берутся показатели предыдущего года. То есть, если вы хотите узнать среднестатистическую норму по налоговой нагрузке в 2024 году, нужно ориентироваться на данные 2023 года. Если мы хотим оценить нормальную нагрузку в 2023 году, то нам нужны данные за 2022.

Итак, в нашем примере налоговая нагрузка составила 3,75%. Как ее оценила бы ФНС? Если бизнес связан с оптовой торговлей (за исключением автотранспортных средств), то мы бы не привлекли внимание налоговой инспекции, потому что средний показатель в этом сегменте 3,1%. А если у нас бизнес в сфере лесозаготовок, где показатель 10,3%, или гостиничного бизнеса (9,6%) наша реальная нагрузка значительно ниже нормы – это становится основанием для проведения налоговой проверки.

Какие именно доходы и налоги учитывает ФНС при расчете

Нужно учитывать вообще все налоги или определенные виды? А какой доход считается? Откуда именно брать показатели? Все зависит от того, какой у вас режим налогообложения и какая у бизнеса организационная форма.

При общей системе налогообложения

Если вы являетесь индивидуальным предпринимателем на ОСНО, то нужно при расчете налоговой нагрузки учитывать ту доходность, которая отражена в форме 3-НДФЛ. А в сумму налогов будут включены:

-

НДФЛ с деятельности;

-

водный, земельный и транспортный налог (при наличии таковых);

-

налог на имущество.

А вот страховые взносы и налог на доходы физических лиц (ваших работников) закладывать в формулу расчета не нужно.

А как рассчитать налоговую нагрузку организаций на ОСНО? Сумма дохода берется из годовой бухгалтерской отчетности, а сумма налога состоит из уплаченного в бюджет НДС, налога на прибыль, НДПИ, имущественного, водного, транспортного, земельного налога, а также нужно не забывать про акцизы. Как и в случае с ИП, страховые взносы и НДФЛ на работников добавлять в формулу не нужно.

При ООО на общей системе налогообложения можно рассчитать налоговую нагрузку онлайн, для этого существуют специальные калькуляторы.

При упрощенной системе налогообложения

И для ИП, и для организаций на УСН действуют одни правила. Для расчета налоговой нагрузки берется доход, который указан в подаваемой декларации по УСН. Учитываются налоги, связанные с бизнесом, а именно:

-

имущественный (при расчетах берется стоимость недвижимости по кадастру);

-

водный, транспортный, земельный (при наличии);

-

налоги с доходов от деятельности.

Не берите в расчет страховые взносы за ваших сотрудников и НДФЛ.

При едином сельскохозяйственном налоге

При расчете ФНС будут ориентироваться на сумму доходов, которые были отражены в декларации по ЕСХН, а налоги, связанные с бизнесом, будут суммарно состоять из:

-

налога на прибыль;

-

налога на имущество, которое не используется в производстве;

-

водного, транспортного и земельного налога;

-

НДС, если вы не освобождены от его уплаты.

Например, организация за год получила доход в 3,5 миллиона рублей. Все указанные налоги в сумме составили 80 тысяч. Как рассчитать налоговую нагрузку организации на ЕСХН: 80 тыс./ 3,5 мил × 100 = 2,28%. Сравниваем со среднестатистическим показателем в сельхоз отрасли – он составляет 4,1. Это значит, что ФСН может посчитать такую налоговую нагрузку слишком низкой и инициировать проверку вашей деятельности.

По каким выплатам налоговую нагрузку считают отдельно

Помимо общей нагрузки предпринимателям и организациям следуют контролировать нагрузку по определенным видам налогов, например:

По НДФЛ

Да, эти выплаты не учитываются при общем расчете, однако они также попадают под пристальное внимание ФНС.

Чтобы вычислить такую нагрузку, нужно общее количество выплат за работников разделить на доход и умножить на 100. Общих показателей, на которые следует ориентироваться, нет – ФНС сравнивает их с предыдущими периодами. И, если они значительно ниже, налоговики могут посчитать это признаком уклонения от налогов.

По доходу на прибыль

Если ваш бизнес находится на общей системе налогообложения, то рассчитать налоговую нагрузку по налогу на прибыль также нужно. Важно учитывать, что при подсчетах включаются также и внереализованные доходы. Итоговый процент будет сравниваться со среднестатистическим.

По НДС

Это еще один показатель, которому нужно уделить отдельное внимание. Он также рассчитывается по формуле: выплаты по НДС / сумма доходов × 100. Но важно учитывать еще и общий размер вычетов по НДС – он не должен превышать 89%. Иначе ФНС затребует пояснения, а, если присутствуют и другие признаки того, что вы недобросовестный налогоплательщик – начать внеплановую проверку.

Зачем ИП и организациям рассчитывать свою налоговую нагрузку

Следует ли тратить время на самостоятельные подсчеты, если налоговые органы и банки сделают это за вас? Ответ – да. Во-первых, чтобы понимать, насколько оптимизирован ваш бюджет и насколько сумма выплат в ФНС адекватна получаемой прибыли. А, во-вторых, чтобы осознавать риски, связанные с налоговыми проверками.

Причем рассчитывать налоговую нагрузку лучше ежеквартально – так вы сможете заранее знать свои показатели и оперативно принимать меры по их изменению.

Что делать, если налоговая нагрузка ниже «нормы»

Если проблема обнаружилась еще до конца года, то у вас есть возможность избежать последствий, например, заплатить больше налогов (сделать выплату авансом) или понять, почему процент ниже среднестатистического и устранить проблему.

Если же разница обнаружилась уже после подачи декларации, то исправить показатели будет невозможно. В этом случае нужно быть готовым, что ФНС могут:

-

запросить разъяснения по сложившейся ситуации;

-

организовать внеплановую налоговую проверку;

-

затребовать документы, которые «объяснят» причину низкой налоговой нагрузки.

Лучше всего подготовить их заранее. Это могут быть выписки со счетов, накладные, заключенные договора, подписанные акты и пр. Так вы будете подготовлены и сможете оперативно дать необходимые разъяснения не только ФНС, но и банку на случай, если он заблокирует расходные операции по счетам.

Что делать, если налоговая нагрузка выше «нормы»

Хорошая новость в том, что в этом случае вы, скорее всего, не попадете под прицел ФНС и налоговые проверки вам не грозят. Плохая же – есть вероятность, что вы слишком много тратите средств на выплату налогов. По крайней мере, больше, чем среднестатистические организации вашего сегмента рынка.

В первую очередь нужно попытаться найти причину таких показателей. Например, стоит проверить, все ли расходы вы учитываете, это может снизить налогооблагаемую базу, а, следовательно, и сумму налоговых выплат.

Также следует рассмотреть другие возможности, например:

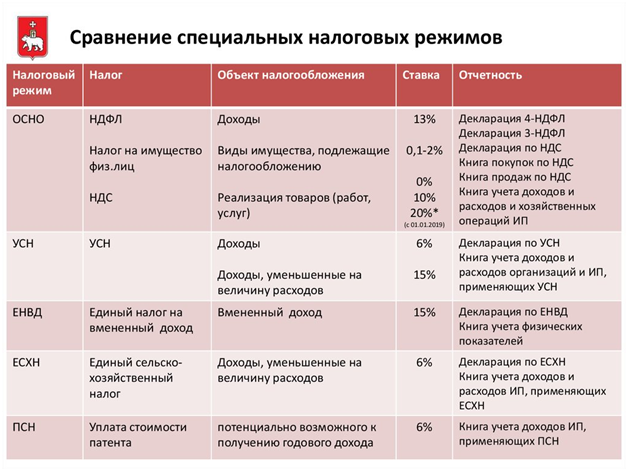

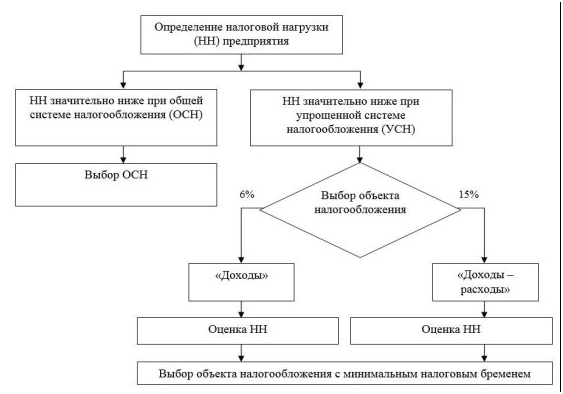

- Перейти на специальный режим налогообложения.

Это может быть ПСН, УСН или ЕСХН, где налоговая ставка ниже. Для этого нужно, в первую очередь, понять, имеете ли вы право воспользоваться одним из этих режимов, то есть попадаете ли под все условия, которые для них требуются.

Второй шаг – определить итоговую сумму налогов, которые вы будете платить на специальном режиме и сравнить с той, которую платите сейчас. Так вы сможете оценить, насколько переход будет выгоден и принять решение.

- Воспользоваться льготами.

На сегодняшний день государство предоставляет достаточно много льгот для ИП и организаций, особенно в сегменте малого и среднего бизнеса. Например, пониженные ставки страховых взносов, освобождение от выплаты НДС или их ускоренное возвращение. Также есть льготы для аккредитованных IT-компаний, причем претендовать они могут сразу на несколько льгот.

Самостоятельное определение налоговой нагрузки – это важный инструмент, помогающий оценить рентабельность вашего бизнеса. Любое значительное отклонение от статистической нормы по вашему сегменту (как в большую, так и в меньшую сторону) – это повод пересмотреть свои доходы и расходы, а также выбранный режим налогообложения.